天风证券(601162)股份有限公司鲍荣富,王涛,王雯近期对中材国际(600970)进行研究并发布了研究报告《营收、利润保持稳健,三业并举成长可期》,本报告对中材国际给出买入评级,当前股价为10.3元。

中材国际

营业收入保持稳定,利润持续增长

公司发布三季报,中材国际24Q1-3实现收入317.31亿,同比+0.70%,归母净利润20.60亿,同比+2.90%,扣非净利润20.51亿,同比+2.21%;Q3单季实现收入108.36亿,同比-1.13%,归母净利润为6.61亿,同比+4.24%,扣非净利润6.49亿,同比-5.05%。

境外新签订单稳步增长,生产运营订单仍保持高景气

24Q1-3公司新签合同总额527.88亿元,同比+1%。其中,境内新签合同额为225.84亿元,同比-5%;境外新签合同额在高基数基础上继续稳步增长,达302.04亿元,同比+6%。分业务来看,工程技术服务、高端装备制造、生产运营服务的新签合同额分别为336.25亿元、49.85亿元和131.21亿元,分别同比-6%、-7%、+36%。Q3单季新签合同逆势增长,其中境内新签订单同比大幅增长87%;工程技术服务、高端装备制造、生产运营服务的单季度新签订单分别同比+54%、+16%、+27%。截至24Q3末,公司未完成合同额620.56亿,较上期增长4.75%,在手订单充足饱满。

毛利率小幅回升,投资收益显著增加

24年前三季度公司综合毛利率为18.86%,同比+0.24pct,Q3单季毛利率为17.84%,同比-1.27pct。24Q1-3期间费用率小幅上行0.55pct至10.41%,销售、管理、研发、财务费用率分别为1.15%、4.78%、3.61%、0.88%,分别同比-0.01pct、+0.60pct、-0.44pct、+0.41pct。资产及信用减值损失为0.84亿,较去年同期减少0.53亿,投资收益为0.38亿,同比增加0.71亿,公允价值变动损失同比减少0.52亿,综合影响下公司净利率为6.85%,同比-0.03pct,Q3单季净利率提升0.01pct至6.34%。24Q1-3公司CFO净额为-2.60亿,同比多流出2.46亿,主要系国内水泥市场行情影响回款进度较慢;收、付现比分别为78.45%、79.58%,分别变动-3.20pct、-1.03pct。

水泥工程出海龙头,维持“买入”评级

公司作为水泥工程专业工程承包商,水泥工程技术服务市场占有率稳居世界第一,成立装备集团夯实高端装备制造领域,运维业务模式优具备较高成长性,数字智能转型对内提升效率对外塑造业务核心竞争力。考虑到Q4国内基建发力有望带动产业链现金流改善,同时股权激励夯实成长动能,我们仍看好水泥工程龙头中长期增长潜力,预计公司24-26年归母净利润32.2、35.8、40.0亿元,对应PE为8.4、7.6、6.8倍,维持“买入”评级。

风险提示:水泥行业景气下行超预期、海外业务拓展不及预期、运维和装备业务发展不及预期、汇率波动风险。

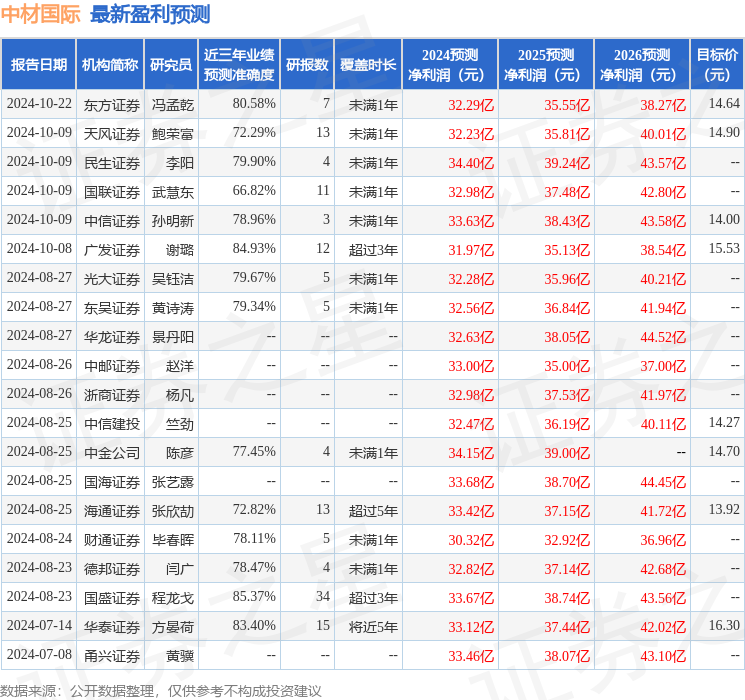

证券之星数据中心根据近三年发布的研报数据计算,国盛证券程龙戈研究员团队对该股研究较为深入,近三年预测准确度均值高达85.37%,其预测2024年度归属净利润为盈利33.67亿,根据现价换算的预测PE为8.11。

最新盈利预测明细如下:

该股最近90天内共有19家机构给出评级,买入评级18家,增持评级1家;过去90天内机构目标均价为14.64。

以上内容为证券之星据公开信息整理证券加杠杆破产,由智能算法生成,不构成投资建议。